Tiedote -

MITEN TYYTYVÄISIÄ SUOMALAISET OVAT PANKKEIHIN?

PANKKISEKTORI VASTAA UUSIIN HAASTEISIIN PÄÄOSIN ONNISTUNEESTI

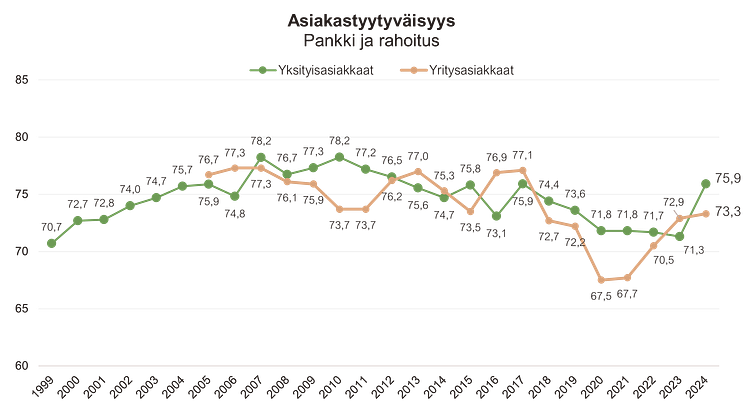

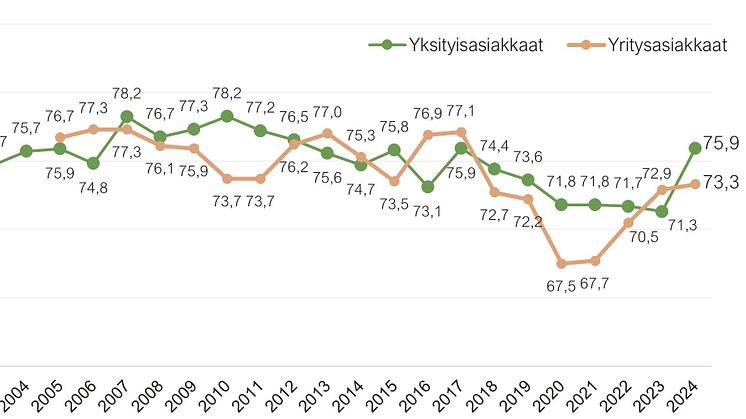

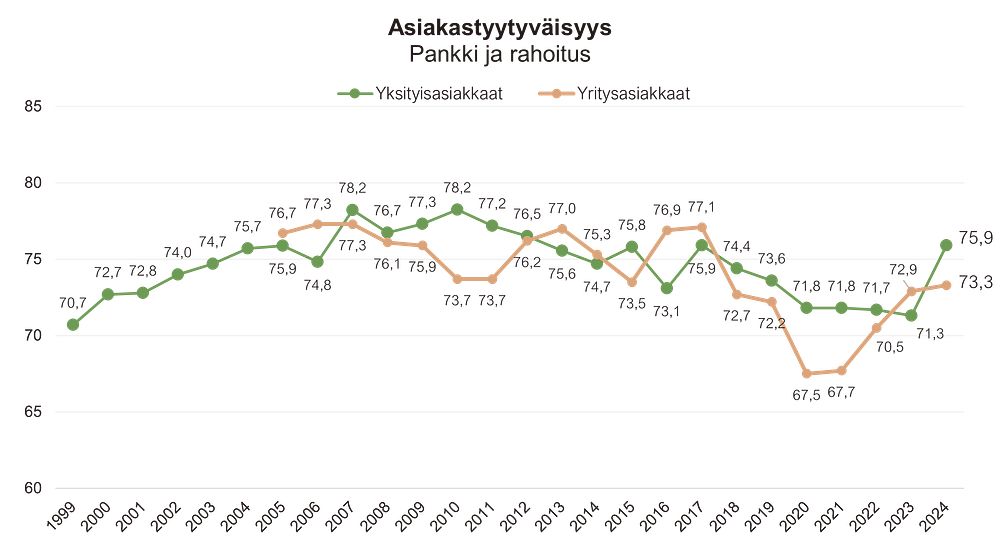

EPSI Ratingin* tuorein pankki- ja rahoitusalan toimialatutkimus osoittaa, että suomalaisten kuluttaja- että yritysasiakkaiden tyytyväisyys pankkiinsa on korkealla tasolla. Kuluttaja-asiakkaiden tyytyväisyys nousi merkittävästi vuoden takaisesta, ja yritysasiakkaiden tyytyväisyys näyttäisi vakiintuneen hyvälle tasolle. EPSI Pankki ja rahoitus 2024 –tutkimukseen haastateltiin 1514 yksityisasiakasta ja 1214 yritysasiakasta, jotka ovat asiakassuhteessa Suomessa toimivaan pankkiin. Haastattelut tehtiin kesäkuun lopulla sekä elokuussa 2024. Asiakastyytyväisyysindeksi tuotetaan asteikolla 0-100, jolla nyrkkisääntönä voidaan pitää alle 60 pisteen tuloksen tarkoittavan tyytymättömyyttä, 60-75 pisteen tuloksen tarkoittavan tyytyväisyyttä, sekä yli 75 pisteen tuloksen tarkoittavan erittäin korkeaa tyytyväisyyttä.

Euroopan taloudellinen ympäristö on ollut haastava Ukrainan sodan jatkuessa, mikä on lisännyt epävarmuutta ja luonut paineita taloudelle. Inflaatio ja korkojen nousu ovat olleet keskeisiä huolenaiheita sekä yritys- että yksityisasiakkaille. Vaikka odotukset pankkien kyvystä vastata näihin haasteisiin olivat aluksi synkät, tutkimustulokset osoittavat, että monet pankit ovat onnistuneet yllättämään positiivisesti.

Maailmanlaajuinen digitalisaatio ja erityisesti tekoälypalveluiden lisääntyvä käyttö ovat muuttaneet pankkitoimintaa merkittävästi. Pankkien on ollut pakko sopeutua nopeasti muuttuviin asiakastarpeisiin - erityisesti ympäristövastuullisuuden, tietoturvan ja monikanavaisen palvelun osalta. Heidi Laitinen, EPSI Rating Finlandin maajohtaja, toteaa: "Asiakkaat ovat odottaneet pankkipalveluilta erityisesti vaivattomuutta, kattavuutta ja henkilökohtaisuutta, mutta myös esimerkiksi tietoturvaa ja yhteiskuntavastuullisuutta. Pankeilla, joiden kohdalla on kyetty yhdistämään nämä tarpeet saumattomasti, nähdään asiakastyytyväisyyden parantuvan merkittävästi.“

*EPSI Rating on riippumaton ja voittoa tavoittelematon akateeminen organisaatio, jonka analyysimalli perustuu yli kolmen vuosikymmenen tutkimustyölle. EPSI Rating Groupin omistaa Swedish Institute for Quality (SIQ), jonka puolestaan omistaa Ruotsin valtio.

TOIMIALAN MUUTOKSET JA NYKYTILANNE

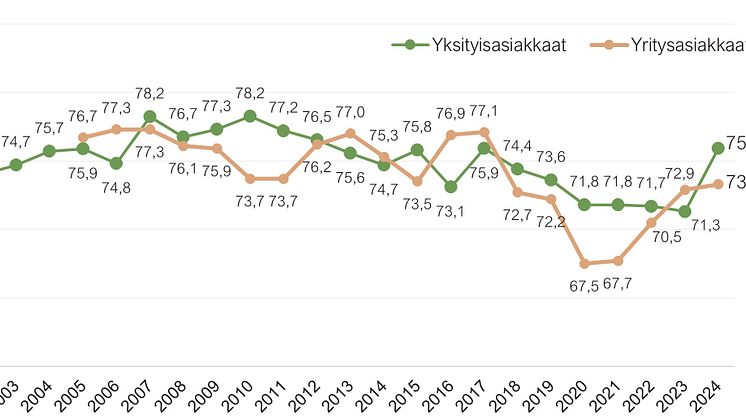

Pankki- ja rahoitusalan muutokset ovat olleet huomattavia viime vuosien aikana. Vuosina 2020–2021 yritysasiakkaiden tyytyväisyys laski historiallisen alhaiselle tasolle COVID-19-pandemian myötä mullistuneen toimintaympäristön seurauksena. Pandemia pakotti monet yritykset arvioimaan uudelleen pankkitoimintojen tärkeyttä, ja pankit joutuivat nopeasti mukautumaan uusiin vaatimuksiin. Vuonna 2022 alkoi kuitenkin näkyä merkkejä elpymisestä, ja vuoteen 2023 mennessä tyytyväisyys oli palautunut pandemia-aikaa edeltäneelle tasolle.

Yksityisasiakkaiden kohdalla pitkään vakaana säilynyt asiakastyytyväisyys on ottanut harppauksen ylöspäin (+4,6 indeksipistettä). Asiakaskokemus on kuitenkin ollut muutoksessa, kun digitalisaatio on noussut entistä keskeisempään rooliin. Mobiilipankkipalveluiden ja digitaalisten kanavien laatu on nyt yksi tärkeimmistä asiakastyytyväisyyteen vaikuttavista tekijöistä. Asiakkaat odottavat saumatonta ja sujuvaa palvelua kaikissa kanavissa, ja pankit, jotka pystyvät vastaamaan näihin odotuksiin, ovat nähneet asiakastyytyväisyyden parantuvan. ”Digitaalisten kanavien tärkeys on ollut kohti asiakaskokemuksen keskiötä liikkuva teema jo pitemmän aikaa, samaan aikaan kun henkilökohtaisen palvelun tarve on kuitenkin säilyttänyt asemansa”, Laitinen lisää ja jatkaa, ”Tasapainon löytäminen ja pankin oman asiakaskunnan tarpeisiin vastaaminen on helpommin sanottu kuin tehty, mutta tuoreet lukemat kielivät pankkien onnistumisesta tällä saralla.”

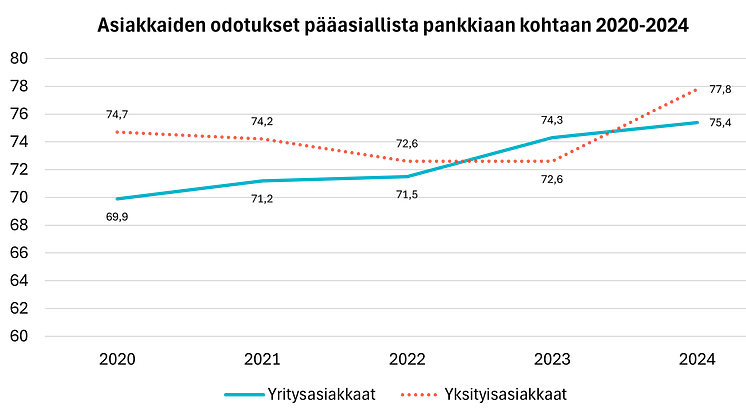

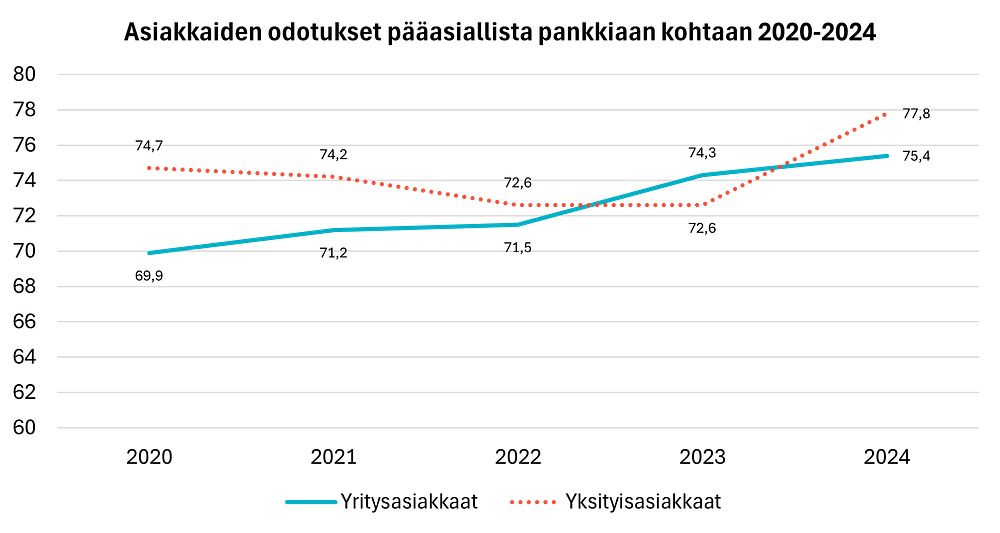

Yritysasiakkaiden kohdalla on tärkeää huomioida heidän erityistarpeensa, sillä tämä on ratkaisevaa asiakastyytyväisyyden ja uskollisuuden kannalta. Vuonna 2024 yritysasiakkaiden odotukset ovat nousseet korkeimmilleen sitten vuoden 2018, ja pankit jotka eivät onnistu vastaamaan näihin tarpeisiin, kohtaavat merkittäviä haasteita. ”Odotukset ovat nousseet myös yksityisasiakkaiden keskuudessa viimeksi kuluneen vuoden aikana, mutta yritysasiakkaiden kohdalla odotukset ovat nousseet asiakastyytyväisyyden tasaantumisesta huolimatta, ja nousu on pitkällä aikavälillä lineaarisempaa”, huomauttaa Laitinen.

Asiakkaiden odotukset ovat siis muuttumassa yhä vaativammiksi, ja niihin vastaaminen vaatii enemmän personoituja ja proaktiivisia palveluja. Yritykset, jotka eivät kykene reagoimaan näihin tarpeisiin, menettävät helposti asiakkaidensa luottamuksen. Tämä voi johtaa asiakkaiden siirtymiseen sellaisten kilpailijoiden luokse, jotka pystyvät tarjoamaan parempaa ymmärrystä ja tukea heidän tarpeilleen.

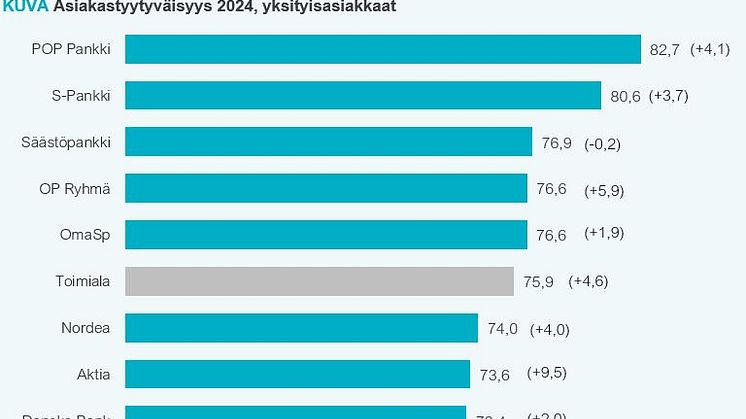

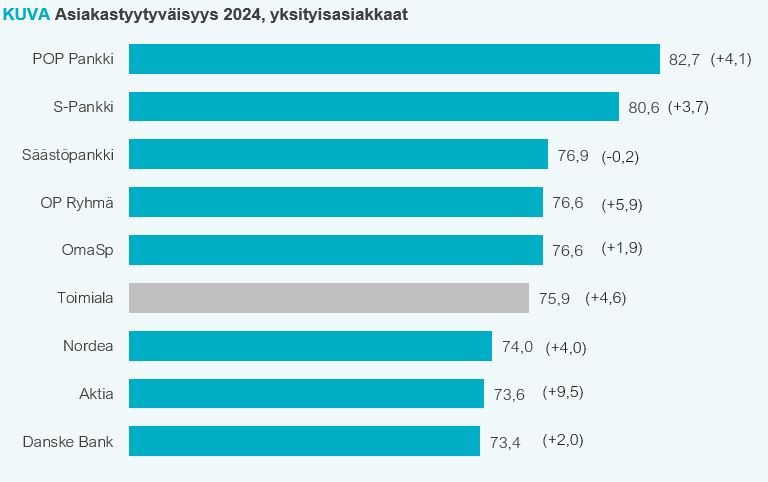

POP Pankki kovatasoisen vertailun ykkönen

Vuoden 2024 pankkikysely osoittaa yksityisasiakkaiden olevan keskimäärin erittäin tyytyväisiä pankkiinsa. ”Viime vuodet vakaana pysytellyt tyytyväisyys on noussut vuodessa merkittävästi”, huomauttaa Laitinen. ”Nousun taustalla on ovat laaja-alaisesti parantuneet arviot eri osa-alueilla, asiakkaat esimerkiksi tuntevat itsensä aiempaa arvostetummiksi, ja pankkien kohentunut aloitteellisuus asiakkaiden suuntaan on laitettu merkille”, Laitinen taustoittaa, ja päättää, ”Toimialan keskitason nousussa merkittävä rooli on toki markkinaosuudeltaan suurten toimijoiden, OP:n ja Nordean, tyytyväisyyden nousulla. Ilmiö on kuitenkin tätä laajempi, sillä nousijoita on muitakin, yhdenkään pankin tyytyväisyys ei ole merkittävästi laskenut, minkä lisäksi suurimman yksittäisen nousun on tehnyt palvelulaatuaan suuresti petrannut Aktia.”

POP Pankki on yksityisasiakkaiden asiakastyytyväisyysrankingin kärjessä. Asetelma on tuttu, sillä POP Pankki on voittanut vertailun yhtä lukuun ottamatta kaikkina vuosina vuodesta 2011 lähtien. Tämän vuoden tuloksen takana ovat eritoten asiakkaiden korkeat arviot itsensä arvostetuksi tuntemisesta, sekä siitä että apua tarvittaessa sitä myös saadaan. Pankin saamat arviot ovat samalla hyviä laajasti eri osa-alueilla. Rankingin toiseksi sijoittuu S-Pankki, joka sai alan parhaat arviot koskien rahalle saatavaa vastinetta. Asiakkaiden mielestä heistä hyvää huolta pitävä Säästöpankki täydentää kärkikolmikon. Kärkikolmikko on ollut sama vuodesta 2022.

”Yksityisasiakkaiden asiakastyytyväisyyden nousua ja korkeaa tasoa kuvaa hyvin se, että esimerkiksi vuonna 2023 EPSI Rating julkaisi 107:n toimijan yksityisasiakkaiden asiakastyytyväisyyslukemat eri toimialoilta, ja 80 indeksipisteen rajan puhkaisi yhteensä kaksi yhtiötä, molemmat energia-alalta. Nyt pelkästään pankkialalta löytyy kaksi tämän erittäin kovan rajan rikkojaa, minkä lisäksi rankingin häntäpäässäkin lukemat ylittävät 70 indeksipistettä reilusti”, Laitinen suhteuttaa.

"Vaikka yksityisasiakkaat ovat keskimäärin tyytyväisiä pankkiinsa, näemme myös selkeää halukkuutta kokeilla uusia vaihtoehtoja, erityisesti nuorempien sukupolvien keskuudessa. Tämä heijastaa laajempaa trendiä, jossa asiakkaat arvostavat entistä enemmän digitaalisia palveluita ja helppoa pääsyä tietoihin sekä palveluihin”, muistuttaa Laitinen.

Tapaus OmaSp – Henkilökohtainen palvelu ylläpitää tyytyväisyyttä haasteista huolimatta

Oma Säästöpankki (OmaSp) on erottunut vahvana toimijana palvelun kautta, erityisesti henkilökohtaisessa neuvonannossa. Asiakkaat kokevat, että heitä kuunnellaan ja arvostetaan, mikä on lisännyt tyytyväisyyttä pankin palveluihin. Vaikka pankki on tänä vuonna kohdannut luottamukseen ja vastuullisuuteen liittyviä mielikuvia koskevia haasteita, se on pystynyt pitämään asiakkaistaan hyvää huolta ja jatkanut onnistuneesti panostustaan asiakaskokemukseen. ”Vaikka mikään yritys ei ole immuuni negatiiviselle julkisuudelle, OmaSp:n hyvä ja viime vuodesta jopa noussut tulos on tärkeä muistutus siitä, miten paljon voidaan pelastaa hyvällä ja henkilökohtaisuutta vaalivalla työllä”, Laitinen tähdentää.

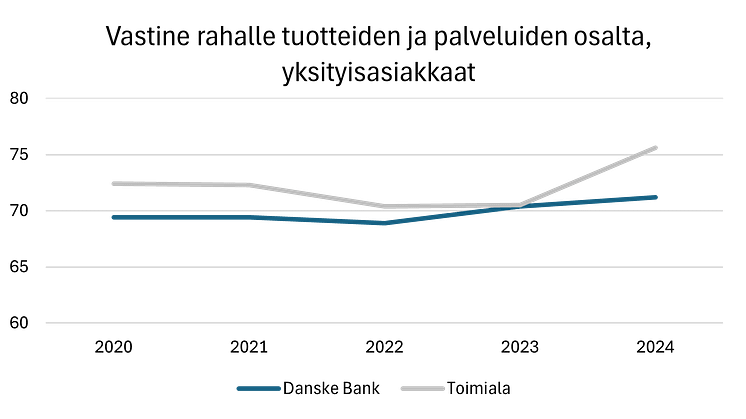

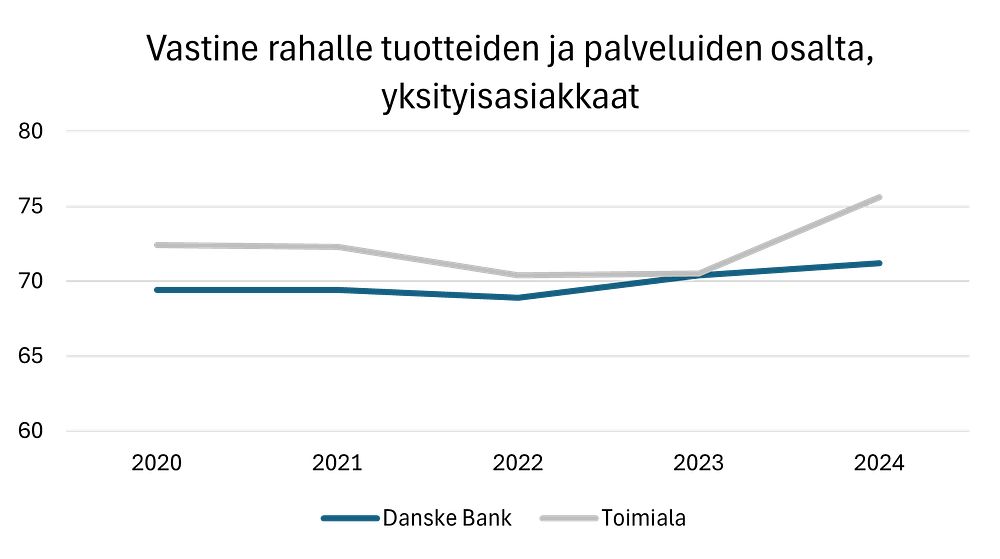

Danske Bankin palvelulaatu yhä alle keskitason

Danske Bankin palvelulaatu on edelleen alle toimialan keskitason yksityisasiakkaiden keskuudessa, ja pankki sijoittuikin toimialatutkimuksessa asiakastyytyväisyysrankingin alimmalle sijalle. Asiakkaiden tyytyväisyys pankin palveluihin on heikentynyt vuoden 2024 aikana, laskien takaisin lähelle vuoden 2022 tasoa, huolimatta lyhyestä nousujaksosta edellisenä vuonna. Tutkimuksessa asiakkaat antoivat Danske Bankille matalat pisteet asiakaspalvelun, mutta myös tuotteiden ja palveluiden osalta rahalle saatavaa vastinetta arvioidessaan. Tämä osoittaa, että pankilla on haasteita vastata asiakkaiden odotuksiin ja tarjota heille riittävästi vastinetta. ”Rahalle saatava vastine on tullut viime vuosina entistäkin tärkeämmäksi asiakas-tyytyväisyyden ajuriksi, ja tasoituksen antaminen asiakkaiden mielissä tällä saralla heijastuu herkästi kokonaistyytyväisyyteen”, Laitinen kertoo.

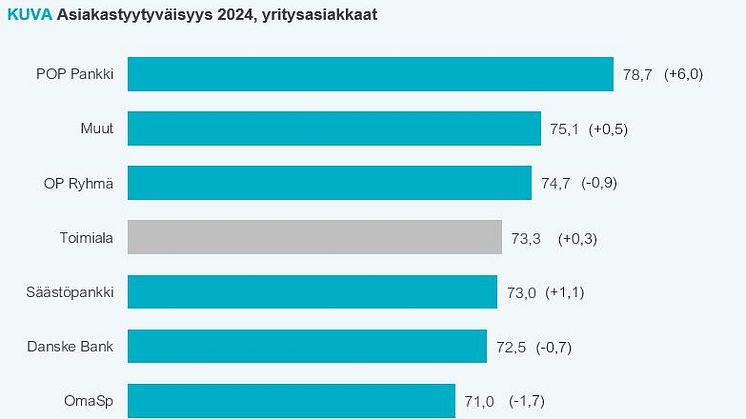

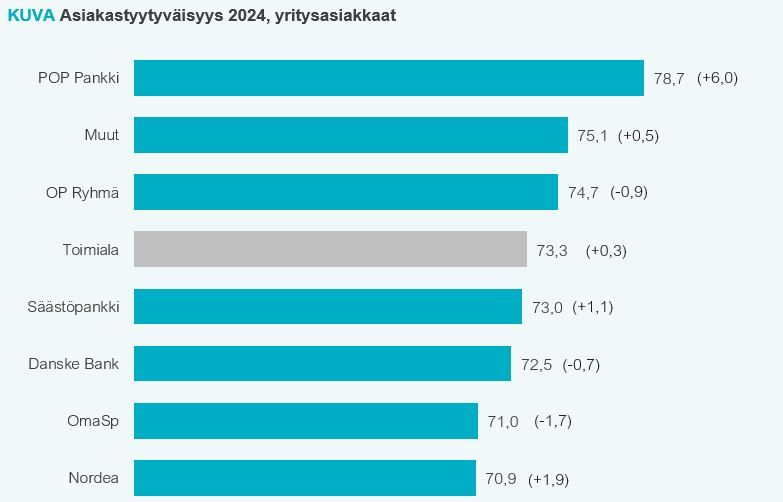

YRITYSASIAKKAIDEN TYYTYVÄISYYS VAKAATA

Vuoden 2024 tutkimus paljastaa, että yritysasiakkaiden tyytyväisyyden säilyneet viime vuonna saavutetulla hyvällä tasolla, mikä kertoo pankkien onnistuneista ponnisteluista asiakassuhteiden vahvistamiseksi. Edellisvuosien kriisit, kuten koronapandemia ja geopoliittiset jännitteet, ovat asettaneet pankkisektorin koetukselle, mutta yritysasiakkaiden tyytyväisyys on palautunut tasolle, jota ei ole nähty vuoden 2017 jälkeen.

"Yritysasiakkaiden tyytyväisyyden taustalla on pankkien kyky mukautua nopeasti muuttuviin olosuhteisiin ja tarjota palveluja, jotka vastaavat yritysten monimutkaisiin tarpeisiin," toteaa Laitinen. "Pankit ovat selvästi ymmärtäneet, että asiakkaiden luottamuksen säilyttäminen ja pitkäaikaisten suhteiden rakentaminen vaativat jatkuvaa parantamista ja joustavuutta."

Yritysasiakkaiden vertailun kärkisijan ottaa myös yksityisasiakkaiden parissa korkeimmat arviot saanut POP Pankki, joka palaa viimeksi vuonna 2022 saavuttamalleen kärkipaikalle. Eniten pankki erottuu toimialan keskitasosta edukseen imagon ja odotusten suhteen. Muista kuin rankingissä erikseen mukana olevista pankeista koostuva Muut-ryhmä on vertailun toinen, ja viime vuonna voiton vienyt OP Ryhmä puolestaan kolmas.

”Myös kärjen takana nähdään mielenkiintoisia tuloksia”, nostaa Laitinen. ”Nordea on pankeista johdonmukaisimmin kohentanut tulostaan, sillä se on tasaiesti nostanut asiakastyytyväisyyttään sekä yksityisasiakkaiden että yritysasiakkaiden parissa jo vuodesta 2020 lähtien. Samaan aikaan Danske Bankin ja myös OP Ryhmän nousujohteisena alkanut kehitys yritysasiakkaiden parissa samalla aikavälillä on pysähtynyt ja tulokset tasaantuneet. OmaSp:n kohdalla taas kuluvan vuoden haasteet heijastuvat yritysasiakaspuolelle yksityisasiakaspuolta voimakkaammin, mutta vain yritysasiakaspuolelta heille mitattava pudotus jää sekin lopulta maltilliseksi. Tulevaa ennakoidessa ei kannata unohtaa tällä hetkellä toimialan keskitasoon sijoittuvaa Säästöpankkiryhmääkään, sillä kyseessä on edelleen vahvan imagon pankki ja yritysasiakassegmentin vertailun voittaja neljän vuoden takaa.”

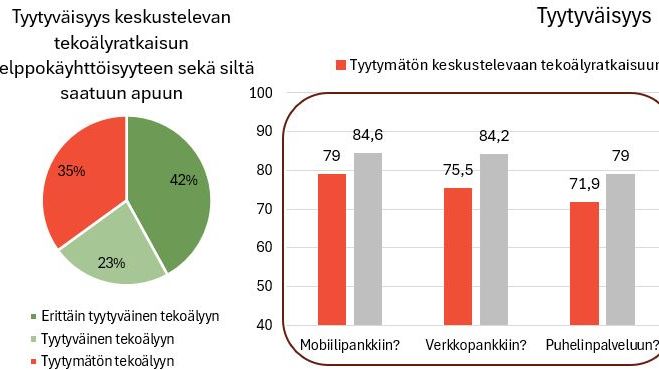

TEKOÄLYN EPÄONNISTUMINEN JA ASIAKASTYYTYVÄISYYDEN ROMAHDUS

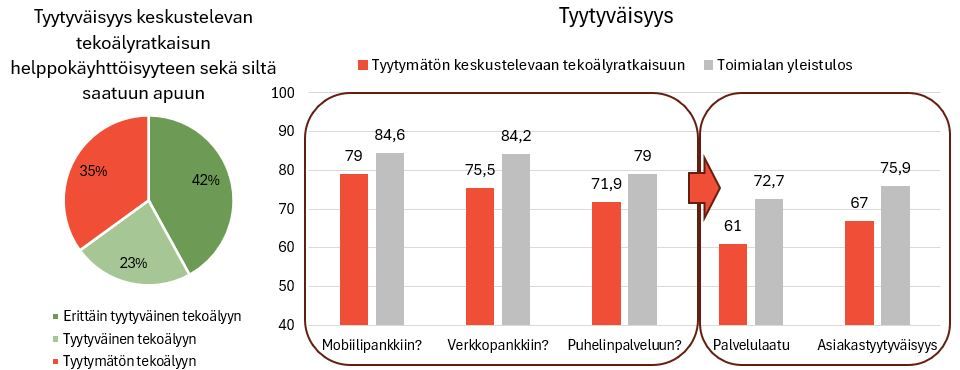

Tekoälychat on noussut kriittiseksi kontaktipisteeksi asiakkaiden ja pankkien välillä. Vuoden 2024 tutkimus osoittaa, kuinka vahva vaikutus tekoälypohjaisella chatilla on asiakaskokemukseen pankkialalla. Epäonnistuessaan tämä kanava vaarantaa koko asiakassuhteen siinä määrin, että asiakas ei ole tyytyväinen yhteenkään pankin yhteydenpitokanavaan – ei puhelinpalveluun, mobiilipankkiin, eikä verkkopankkiin. ”Uhassa ei ole kyse siitä, että chatbotin kaltaista keskustelevaa tekoälyratkaisua käyttäneet kokonaisuutena olisivat sen tyytymättömämpiä kuin käyttämättä jättäneetkään - he eivät sitä ole – mutta vaaran paikka piilee siinä, että tällaiseen AI-ratkaisuun tyytymättömien parissa tyytymättömyys laajenee nopeasti koskemaan pankin palveluita kokonaisvaltaisemmin. Tällöin asiakastyytyväisyys on vaarassa jopa romahtaa”, Laitinen tarkentaa.

Tekoälychatin rooli ei rajoitu vain yksittäisen ongelman ratkaisemiseen, vaan sen onnistuminen tai epäonnistuminen vaikuttaa asiakaskokemukseen laaja-alaisesti. Jos asiakas kohtaa ongelmia tekoälychatissa, pankilla ei ole mahdollisuutta täysin "pelastaa" tilannetta myöhemmin puhelinpalvelun kautta. Tämä havainto on erityisen merkittävä, sillä aiemmin on ajateltu, että asiakaspalvelun onnistuminen puhelimitse voisi kompensoida chatin ongelmia. Nyt tiedetään, että epäonnistuminen tekoälypalveluissa vaikuttaa laajasti asiakkaan kokonaisvaltaiseen kokemukseen pankin palveluista.

”Käyttämänsä keskustelevan tekoälyratkaisun käytettävyyteen ja siltä saatuun apuun tyytyväisten osuus on suurehko, 42% erittäin tyytyväisiä ja 23% tyytyväisiä, mutta merkille pantavaa on myös tyytymättömien muodostavan reilun kolmanneksen kaikista käyttäneistä. Kun tiedetään tyytymättömyyden tähän tekijään tuottavan tyytymättömyyttä laajemmin ja heijastuvan aina koettuun palvelulaatuun ja lopulta asiakastyytyväisyyteen asti, asetelman riskit alkavat hahmottua”, Laitinen avaa, ja päättää, ”Tällä hetkellä pankkiasiakkaiden ja keskustelevan tekoälyratkaisun suhteen voi tiivistää siihen, että tällaista ratkaisua käyttää noin kolmannes, näistä tyytymättömiä ratkaisuun on noin kolmannes, ja puolestaan näistä tyytymättömiä myös joko mobiilipankkiin, verkkopankkiin tai puhelinpalveluun on noin kolmannes.”

Tämä tutkimustulos korostaa sitä, että pankkien on panostettava tekoälypohjaisten palveluidensa, erityisesti chatin, kehitykseen ja toimivuuteen. Pienikin epäonnistuminen tässä kanavassa voi johtaa asiakkaiden laaja-alaiseen tyytymättömyyteen, jota ei voi enää korjata muilla kanavilla. Tekoälychatin onnistuminen on ratkaisevaa paitsi asiakaskokemuksen, myös asiakassuhteen pitkäaikaisuuden kannalta. Chatit ovat usein ensimmäinen kosketuspinta asiakkaan ja pankin välillä, ja jos nämä kohtaamiset eivät vastaa asiakkaan tarpeita, koko asiakassuhde saattaa kärsiä. Tämä korostaa tekoälypalveluiden huolellisen suunnittelun ja jatkuvan kehityksen merkitystä.

”On selvää, että tekoälyn käytöllä on riskeistään huolimatta myös potentiaalia asiakassuhteiden kehittämisessä”, Laitinen tähdentää. ”Kehitystyö on kuitenkin kesken, ja kehitystyötä eteenpäin puskettaessa on muistettava asiakas ja heidän moninaiset tarpeensa. Huonosti toimiva chatbot ei tuota lisäarvoa, vaan vaarantaa asiakassuhteen.”

HYPERPERSONOINTI – ASIAKASPALVELUN TÄRKEIN AVAIN VAI RISKITEKIJÄ

Yksi keskeisistä trendeistä alalla on hyperpersonoinnin kasvu, jossa yritykset hyödyntävät tekoälyä ja data-analytiikkaa tarjotakseen yksilöllisiä kokemuksia asiakkailleen. Tämä ei koske vain yksittäisten asiakkaiden tarpeiden täyttämistä, vaan myös tunnesiteen luomista yrityksen ja asiakkaan välille. Asiakkaat haluavat tuntea, että heitä kuunnellaan ja heidän tarpeensa otetaan vakavasti. Tekoälyn avulla yritykset voivat analysoida asiakkaidensa käyttäytymistä ja tarjota heille räätälöityjä palveluita ja suosituksia, mikä parantaa asiakaskokemusta huomattavasti.

Nuoret asiakkaat ovat yleisesti ottaen tyytyväisempiä tekoälypalveluihin ja pankkien asiakaspalveluchatteihin verrattuna toimialan yleiseen tyytyväisyystasoon. Nuoret ovat myös hyödyntäneet tekoälypalveluita laajemmin, mikä saattaa osaltaan selittää heidän myönteisempää suhtautumistaan digitaalisiin palveluihin. Tämä korostaa, kuinka tärkeää on kehittää ja panostaa erityisesti nuorempien asiakasryhmien käyttökokemukseen, sillä heillä on mielenkiintoa palvelujen digitaalisen saavutettavuuden ja helppokäyttöisyyden suhteen. Nuorten kuluttajien merkitys kasvaa jatkuvasti, ja pankkien on tärkeää ymmärtää, miten tämä asiakasryhmä haluaa käyttää pankkipalveluja ja millaisia ratkaisuja he odottavat tulevaisuudessa.

YHTEENVETO – PANKKIEN TASAPAINOILUA

Pankkialan toimijat joutuvat tasapainoilemaan digitaalisten innovaatioiden ja henkilökohtaisen palvelun välillä varmistaakseen, että asiakaskokemus pysyy korkealla tasolla kaikissa kanavissa. Asiakastyytyväisyys on keskeinen kilpailuetu, ja pankit, jotka pystyvät jatkuvasti kehittämään ja parantamaan palveluitaan, tulevat erottumaan edukseen kilpailijoistaan. Tulevaisuudessa tekoäly voi kehittyä yhä ennakoivammaksi, analysoiden asiakkaiden käyttäytymistä ja tarjoamalla heille juuri oikeaan aikaan personoituja neuvoja ja palveluita. Tämä voi merkittävästi parantaa asiakaskokemusta, kunhan tekoäly on suunniteltu asiakaslähtöisesti vastaamaan yksilöllisiä tarpeita. Pankit, jotka onnistuvat yhdistämään tekoälyn ja data-analytiikan voiman saumattomasti henkilökohtaiseen palveluun, voivat odottaa asiakastyytyväisyyden nousua ja vahvempia asiakassuhteita. Tekoälypalveluiden laatu on kuitenkin elintärkeää, ja siihen liittyvät riskit on otettava vakavasti. Tulevaisuuden haasteena on löytää tasapaino tekoälyn tehokkuuden ja inhimillisen kosketuksen välillä, jotta asiakaskokemus säilyy korkealla tasolla kaikissa palvelukanavissa ja vastaa asiakkaiden odotuksia henkilökohtaisesta ja empaattisesta palvelusta.

POIMINTOJA

84% arvioi tietävänsä, mistä saada henkilökohtaista palvelua pankiltaan (78% vuonna 2023). Osuuden kasvu heijastaa henkilökohtaisen asiakassuhteen vahvistumista, sekä heijastuu asiakastyytyväisyyteen. Moninaiset asiakaspalvelun kanavat sekä pankkien tiheytynyt aloitteellisuus asiakkaiden suuntaan ovat keskeisessä roolissa asiakaskokemuksen kohentumisessa.

61% arvioi digitaalisten palveluiden täyttävän henkilökohtaisen palvelun tarpeensa tulevaisuudessa (63 % vuonna 2023). Asiakkaiden odotukset digitaalisten palveluiden suhteen ovat edelleen korkealla, mutta osuus on hieman laskenut viime vuodesta. Asiakkaat odottavat jatkuvaa personointia ja parannuksia pankkien digitaalisiin palveluihin, sillä ne ovat jo keskeinen osa asiakaskokemusta.

Tiedotteen PDF-versio on ladattavissa alta kohdasta 'Liittyvä media'

Lisätietoja tutkimuksesta:

Heidi Laitinen, maajohtaja, EPSI Rating Finland

Aiheet

Kategoriat

EPSI Rating tutkii, miten asiakkaista tulee asiakkaita ja miten he pysyvät uskollisina yritykselle. EPSI Ratingin tutkimukset selvittävät asiakkaiden kokemusten ja yrityksen kanssa käydyn vuorovaikutuksen avulla, mitä mieltä asiakkaat ovat yrityksestä. EPSI Ratingin tutkimusmenetelmä on Tukholman kauppakorkeakoulun suunnittelema ja toimii perustana puolueettomille ja luotettaville tutkimuksille.