Pressemitteilung -

Kfz-Aftermarket: Newcomer setzen neue Spielregeln– Konsolidierungswelle bietet Chancen

München/Hamburg 11. April 2018: Der europäische Kfz-Aftermarket ist im Umbruch: Zwar führen der zunehmende Fahrzeugbestand und steigende Neuwagenverkäufe zu einem kontinuierlichen Wachstum. Doch gleichzeitig verändern die Digitalisierung sowie neue Akteure und Geschäftsmodelle den Markt grundlegend. Eine massive Konsolidierung der Branche ist die Folge. Dieser Strukturwandel bietet aber auch Chancen, vor allem für Unternehmen, die selbst aktiv mitgestalten. Das ist das Ergebnis der neuen Marktstudie "Konsolidierung im europäischen Kfz-Aftermarket" von Roland Berger (Download) und der HSH Nordbank. Auf dieser Basis entstehen in den kommenden Monaten weitere Studien zu Teilaspekten.

"Die Transformation des europäischen Kfz-Aftermarket befindet sich in vollem Gange", sagt Patrick Heinemann, Partner von Roland Berger. Einerseits sei der Markt auf stabilem Wachstumskurs: "Bis 2022 werden in der EU, in Russland und der Türkei voraussichtlich rund 400 Millionen Fahrzeuge gemeldet sein, die im Schnitt rund neun Jahre alt sind. Und jedes Jahr kommen rund 20 Millionen neue Fahrzeuge dazu. Wartung und Reparatur sowie Herstellung und Vertrieb von Ersatzteilen summieren sich auf ein Marktvolumen von rund 248 Milliarden Euro bei einem jährlichen Wachstum um ca. 1 Prozent."

Andererseits, so Roland Berger Partner Alexander Brenner, seien tiefgreifende strukturelle Veränderungen im Gang: "Die Spielregeln im Aftermarket werden neu geschrieben, der Wettbewerbsdruck ist stärker geworden." Die Digitalisierung schafft Möglichkeiten für neue Akteure, nicht nur Online-Händler, sondern auch Versicherungen, Automobilclubs oder Online-Plattformen. Diese versuchen, mit neuen Geschäftsmodellen die Kundenschnittstelle zwischen Werkstatt und Endkunden zu besetzen und so die Ineffizienzen des mehrstufigen Vertriebssystems für sich zu nutzen. All diese Intermediäre verändern die althergebrachten Beziehungen zwischen den Gliedern der Wertschöpfungskette und untergraben so die Marktmacht der traditionellen Akteure.

Konzentration wie in den USA zu erwarten

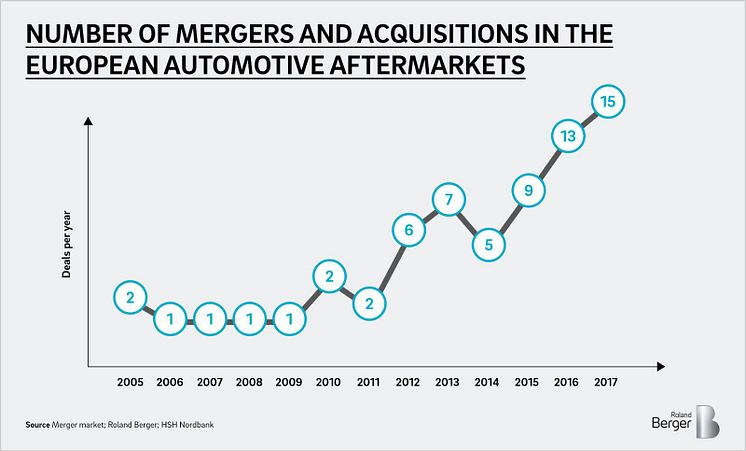

Die Folge ist eine Konsolidierungswelle, die sich noch weiter verstärken wird. In einzelnen Ländern, vor allem im deutschsprachigen Raum und in Frankreich, ist die Zahl kleiner, lokaler Teilegroßhändler bereits stark gesunken. "Alleine in den vergangenen fünf Jahren gab es mehr als 20 große Firmenübernahmen oder -zusammenschlüsse auf dem europäischen Markt", sagt Jens Thiele, Leiter Handelskunden der HSH Nordbank. "Dennoch ist das erst der Anfang: Im Vergleich zu den USA ist der Kfz-Aftermarket in Europa immer noch wesentlich kleinteiliger strukturiert."

Während die drei größten Anbieter in Europa zusammen rund 15 Prozent Marktanteil vereinen, kommen die Top-3-Player in den USA auf knapp 50 Prozent. "Es zeichnet sich ab, dass der europäische Aftermarket einen ähnlichen Konzentrationsprozess durchlebt wie der Markt in den USA vor einigen Jahren", sagt Thiele. "Deshalb ist zurzeit sehr viel Dynamik im Spiel, das Übernahme-Karussell kommt in Fahrt und dreht sich immer schneller."

Einzelkämpfer unter kritischer Größe überleben nicht

Von den M&A-Deals versprechen sich die Beteiligten in erster Linie Skalen- und Synergieeffekte, etwa niedrigere Kosten beim Einkauf von Teilen sowie eine optimierte Logistik und Lagerhaltung. Außerdem erleichtert Größe den Wettbewerb mit neuen Akteuren und Online-Playern und hilft beim Auf- und Ausbau einer internationalen Präsenz. "Einzelkämpfer unterhalb einer kritischen Größe werden es dagegen schwer haben, die Konsolidierungswelle im Kfz-Aftermarket unbeschadet zu überstehen", so Roland Berger-Experte Brenner. "Ohne Zusammenschluss mit einem größeren Akteur werden viele kleine Teilegroßhändler nicht überleben. Über 200 Insolvenzfälle in Deutschland alleine zwischen 2013-2017 sprechen eine deutliche Sprache."

Doch die Studienautoren sehen auch Chancen für Marktteilnehmer, die Turbulenzen im Kfz-Aftermarket nicht nur zu überstehen, sondern sie als Rückenwind für die eigene Entwicklung zu nutzen. "Um zu den Siegern zu gehören, sollten Unternehmen sich jetzt intensiv mit ihren Stärken und Schwächen auseinandersetzen", empfiehlt HSH-Experte Jens Thiele. Dazu gehören Aspekte wie eine gute Kenntnis von Kunden und Wettbewerbern, aber auch das Hinterfragen der eigenen Position am Markt. Brenner: "Es gilt, wachsam und bereit zu sein, sowie entschlossen zu handeln, um die strategischen Weichen für die Positionierung in einer neu formierten Wettbewerbslandschaft zu stellen."

Links

Themen

Roland Berger, 1967 gegründet, ist die einzige der weltweit führenden Unternehmensberatungen mit deutscher Herkunft und europäischen Wurzeln. Mit rund 2.400 Mitarbeitern in 35 Ländern ist das Unternehmen in allen global wichtigen Märkten erfolgreich aktiv. Die 52 Büros von Roland Berger befinden sich an zentralen Wirtschaftsstandorten weltweit. Das Beratungsunternehmen ist eine unabhängige Partnerschaft im ausschließlichen Eigentum von rund 230 Partnern.